Investování do podílových fondů a ETF: výhody a nevýhody

Patříte mezi ty, kteří si uvědomují limity spořicích účtů? Máte vytvořenou finanční rezervu a hledáte způsob, jak své peníze dlouhodobě zhodnotit? Přemýšlíte o správné míře rizika pro různé části svých úspor? Možná proto zvažujete investování prostřednictvím fondů, které jsou dnes snadno dostupné. V tomto článku se zaměříme na možnosti, které nabízejí podílové fondy s AKTIVNÍ správou investic a PASIVNÍ fondy obchodované na burze (ETF). Obě varianty mají své výhody i nevýhody.

Proč investovat do fondů

Fondy umožňují investorům širokou diverzifikaci prostředků do různých cenných papírů (akcií, dluhopisů, komodit atd.), což snižuje riziko spojené s investováním do jednotlivých aktiv. Fondy také umožňují zaměřit se na konkrétní geografické oblasti, ekonomické sektory nebo podporovat například environmentální projekty. Jsou vhodné i pro investory s menšími částkami peněz a představují dobrou volbu pro ty, kteří mohou investovat pravidelně, čímž postupně budují své portfolio. Pokud tedy hledáte profesionalitu, diverzifikaci a snadný přístup k trhům, investice do fondů může být pro vás správnou volbou.

Podílové fondy vs. ETF

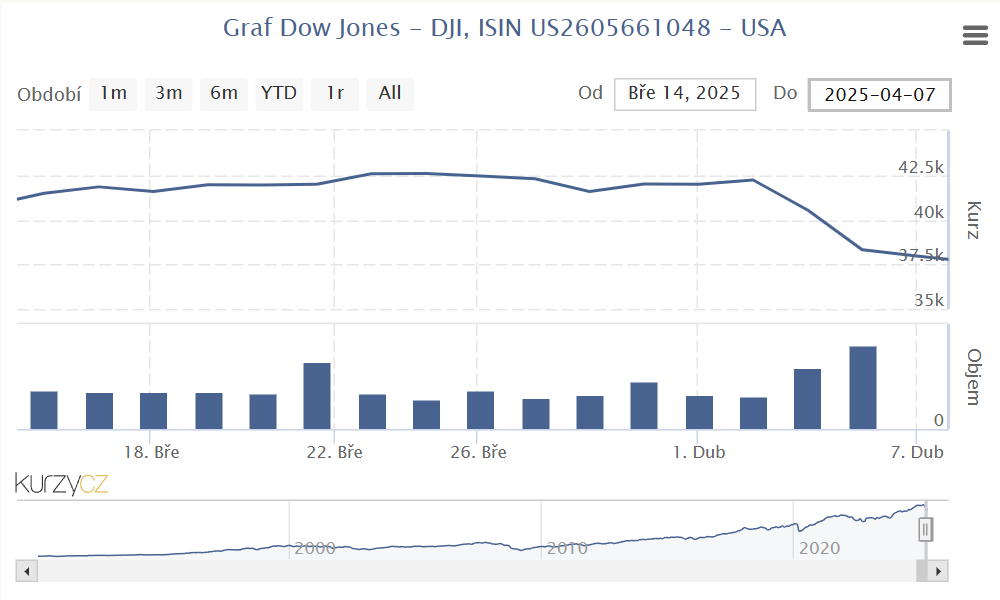

Jak jsme zmínili v úvodu, klíčovým rozdílem mezi podílovými fondy a ETF je přístup ke správě investic, která může být buď AKTIVNÍ nebo PASIVNÍ. Obě strategie se měří podle indexů, například podle globálně známého indexu S&P 500, který zahrnuje 500 nejvýznamnějších společností obchodovaných na amerických burzách NYSE a NASDAQ. Aktivní investování (podílové fondy) se snaží tento index překonat, zatímco pasivní investování (ETF fondy) jej pouze kopíruje. Rozdíly ve výnosnosti mezi těmito přístupy mohou být výrazné.

AKTIVNÍ investování skrze podílové fondy je dobrodružnější. Zahrnuje časté obchodování s cílem překonat průměrné výnosy indexů, což vyžaduje vysokou úroveň tržní analýzy a odborné znalosti pro správné načasování nákupů a prodejů investic v závislosti na ekonomických trendech. Aktivní obchodování si dnes může vyzkoušet každý prostřednictvím různých brokerů, ale výsledky nezkušených investorů bývají často neuspokojivé. Proto se doporučuje svěřit své investice do rukou profesionálů. Bohužel většina aktivních manažerů fondů nedosahuje dlouhodobě vyšších zisků než průměr trhu, a poplatky za aktivní správu a transakční náklady snižují výnosnost i u relativně úspěšných fondů.

Na trhu jsou aktivně spravované fondy obvykle dražší kvůli množství obchodů a nezbytnému výzkumu a výběru investic. Kromě vstupního poplatku se často účtuje roční management fee v řádu procent.

Co je ETF?

ETF (Exchange-Traded Fund) je typem kolektivního investování, jehož podíly jsou obchodovány na burzách. Podobně jako podílový fond, ETF poskytuje investorům přístup k diverzifikovanému portfoliu cenných papírů, včetně akcií, dluhopisů nebo jiných aktiv, jako jsou komodity či nemovitosti. Když si zakoupíte ETF, stáváte se vlastníkem části tohoto portfolia, které je sestaveno s cílem sledovat konkrétní tržní index. Díky tomu ETF zrcadlí rizika i výnosy daného indexu, což znamená, že investoři dosahují výnosů v souladu s výkonem sledovaného indexu, včetně jeho kolísání, po zohlednění poplatků.

PASIVNÍ investování do ETF fondů je založeno na jednoduché myšlence vytvořit fond, který se nesnaží překonat trh, ale pouze jej kopíruje. To se provádí nákupem a prodejem přesně těch akcií, které tvoří zvolený index. Na trhu existuje mnoho indexů s různým zaměřením a působností. Pasivní investování je relativně novým fenoménem, první ETF fondy se objevily až po roce 1990, ale studie ukazují, že dlouhodobě dosahují lepších výsledků než většina aktivně spravovaných fondů.

U pasivně řízených ETF fondů je roční nákladovost pouze v řádech desetin procenta + menší poplatek jde pro správce platformy. I tak ale ETF fondy dosahují až 20x menší nákladovosti než aktivně řízené fondy.

„S každým zájemcem o investice nejprve projdeme jeho finanční situaci, plány a přístup k riziku. V oblasti fondů preferujeme ve Finspiru pasivně spravované ETF fondy. Tyto fondy jsou v souladu s naší vizí konzervativnějšího přístupu a pro klienta nesou nižší náklady. Navíc je tento způsob vhodný pro začínající investory a taky pro lidi, kteří chtějí investovat pravidelné částky. Na základě klientova rizikového profilu pak vybereme vhodné portfolio složené z nízkonákladových ETF fondů. Moderní technologie se postarají o všechny potřebné transakce na kapitálových trzích“ říká Martin Haloun, EFA.

Daňové aspekty

V České republice se ze zákona platí daň z rozdílu mezi nákupní a prodejní cenou cenných papírů (tedy ze zisku), pokud je cenný papír držen méně než tři roky. Pokud je držen déle, daň se neplatí. Podobný časový test platí i v dalších státech, například v USA, kde je doba držení pouze jeden rok.